Aumentano da 7 a 18 i codici “TipoDocumento”. Utilizzabili per la predisposizione dei file xml dal 1^ ottobre 2020, le nuove specifiche della fatturazione elettronica (versione 1.6.1) dovranno essere adottate obbligatoriamente dal 1^ gennaio 2021.

Sarà possibile trasmettere al Sistema di interscambio (Sdi) e presentare le fatture elettroniche e le note di variazione fino al 31 dicembre 2020, periodo necessario per l’adeguamento alle nuove specifiche prorogato rispetto al provvedimento del 2 aprile 2020 per l’emergenza Covid-19.

La versione 1.6.1 dell’xml comprende:

- l’aggiunta di nuovi codici “TipoDocumento”;

- maggior dettaglio dei codici “Natura” dell’operazione;

- nuovi codici “Tipo ritenuta” e “Modalità di pagamento”.

Planet ha provveduto all’adeguamento alle nuove direttive ampliando e migliorando la funzione di importazione delle fatture di acquisto da XML e implementando le seguenti modifiche.

Per quanto riguarda i codici natura Iva, il contribuente dovrà continuare a ridurre l’Iva detraibile per alcune operazioni; per agevolare l’agenzia delle entrate nella dichiarazione Iva precompilata i codici natura sono aumentati da 7 a 24.

Come riportato nella tabella sottostante, i codici N2, N3 e N6 non saranno più validi dal 1^ gennaio 2021.

N1 – escluse ex art.15

N2 – non soggette (codice non più valido a partire dal primo gennaio 2021)

N2.1 – non soggette ad IVA ai sensi degli artt. da 7 a 7-septies del DPR 633/72

N2.2 – non soggette – altri casi

N3 – non imponibili (codice non più valido a partire dal primo gennaio 2021)

N3.1 – non imponibili – esportazioni

N3.2 – non imponibili – cessioni intracomunitarie

N3.3 – non imponibili – cessioni verso San Marino

N3.4 – non imponibili – operazioni assimilate alle cessioni all’esportazione

N3.5 – non imponibili – a seguito di dichiarazioni d’intento

N3.6 – non imponibili – altre operazioni che non concorrono alla formazione del plafond

N4 – esenti

N5 – regime del margine / IVA non esposta in fattura

N6 – inversione contabile (codice non più valido a partire dal primo gennaio 2021)

N6.1 – inversione contabile – cessione di rottami e altri materiali di recupero

N6.2 – inversione contabile – cessione di oro e argento puro

N6.3 – inversione contabile – subappalto nel settore edile

N6.4 – inversione contabile – cessione di fabbricati

N6.5 – inversione contabile – cessione di telefoni cellulari

N6.6 – inversione contabile – cessione di prodotti elettronici

N6.7 – inversione contabile – prestazioni comparto edile e settori connessi

N6.8 – inversione contabile – operazioni settore energetico

N6.9 – inversione contabile – altri casi

N7 – IVA assolta in altro Stato UE

Per il PagoPA è stato introdotto il nuovo codice “ModalitàPagamento” MP23.

MP01 – contanti

MP02 – assegno

MP03 – assegno circolare

MP04 – contanti presso Tesoreria

MP05 – bonifico

MP06 – vaglia cambiario

MP07 – bollettino bancario

MP08 – carta di pagamento

MP09 – RID

MP10 – RID utenze

MP11 – RID veloce

MP12 – RIBA

MP13 – MAV

MP14 – quietanza erario

MP15 – giroconto su conti di contabilità speciale

MP16 – domiciliazione bancaria

MP17 – domiciliazione postale

MP18 – bollettino di c/c postale

MP19 – SEPA Direct Debit

MP20 – SEPA Direct Debit CORE

MP21 – SEPA Direct Debit B2B

MP22 – trattenuta su somme già riscosse

MP23 – PagoPA

Saranno soggette a cambiamenti anche le codifiche per il “TipoRitenuta”, il contributo Inps, Enasarco, Enpam o altri contributi previdenziali e non sarà più obbligatorio compilare il campo dedicato all’imposta di bollo.

Planet ha infatti rimosso l’obbligatorietà “ImportoBollo” nei dati “BolloVirtuale”.

È stato inoltre implementato il supporto alle nuove causali ritenuta d’acconto, vedi i dettagli nella tabella sotto.

A – prestazioni di lavoro autonomo rientranti nell’esercizio di arte o professione abituale;

B – utilizzazione economica, da parte dell’autore o dell’inventore, di opere dell’ingegno, di brevetti industriali e di processi, formule o informazioni relativi ad esperienze acquisite in campo industriale, commerciale o scientifico;

C – utili derivanti da contratti di associazione in partecipazione e da contratti di cointeressenza, quando l’apporto è costituito esclusivamente dalla prestazione di lavoro;

D – utili spettanti ai soci promotori ed ai soci fondatori delle società di capitali;

E – levata di protesti cambiari da parte dei segretari comunali;

G – indennità corrisposte per la cessazione di attività sportiva professionale;

H – indennità corrisposte per la cessazione dei rapporti di agenzia delle persone fisiche e delle società di persone con esclusione delle somme maturate entro il 31 dicembre 2003, già imputate per competenza e tassate come reddito d’impresa;

I – indennità corrisposte per la cessazione da funzioni notarili;

L – redditi derivanti dall’utilizzazione economica di opere dell’ingegno, di brevetti industriali e di processi, formule e informazioni relativi a esperienze acquisite in campo industriale, commerciale o scientifico, che sono percepiti dagli aventi causa a titolo gratuito (ad es. eredi e legatari dell’autore e inventore);

L1 – redditi derivanti dall’utilizzazione economica di opere dell’ingegno, di brevetti industriali e di processi, formule e informazioni relativi a esperienze acquisite in campo industriale, commerciale o scientifico, che sono percepiti da soggetti che abbiano acquistato a titolo oneroso i diritti alla loro utilizzazione;

M – prestazioni di lavoro autonomo non esercitate abitualmente;

M1 – redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere;

M2 – prestazioni di lavoro autonomo non esercitate abitualmente per le quali sussiste l’obbligo di iscrizione alla Gestione Separata ENPAPI;

N – indennità di trasferta, rimborso forfetario di spese, premi e compensi erogati:

nell’esercizio diretto di attività sportive dilettantistiche;

in relazione a rapporti di collaborazione coordinata e continuativa di carattere amministrativo-gestionale di natura non professionale resi a favore di società e associazioni sportive dilettantistiche e di cori, bande e filodrammatiche da parte del direttore e dei collaboratori tecnici;

O – prestazioni di lavoro autonomo non esercitate abitualmente, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (Circ. INPS n. 104/2001);

O1 – redditi derivanti dall’assunzione di obblighi di fare, di non fare o permettere, per le quali non sussiste l’obbligo di iscrizione alla gestione separata (Circ. INPS n. 104/2001);

P – compensi corrisposti a soggetti non residenti privi di stabile organizzazione per l’uso o la concessione in uso di attrezzature industriali, commerciali o scientifiche che si trovano nel territorio dello Stato ovvero a società svizzere o stabili organizzazioni di società svizzere che possiedono i requisiti di cui all’art. 15, comma 2 dell’Accordo tra la Comunità europea e la Confederazione svizzera del 26 ottobre 2004 (pubblicato in G.U.C.E. del 29 dicembre 2004 n. L385/30);

Q – provvigioni corrisposte ad agente o rappresentante di commercio monomandatario;

R – provvigioni corrisposte ad agente o rappresentante di commercio plurimandatario;

S – provvigioni corrisposte a commissionario;

T – provvigioni corrisposte a mediatore;

U – provvigioni corrisposte a procacciatore di affari;

V – provvigioni corrisposte a incaricato per le vendite a domicilio; provvigioni corrisposte a incaricato per la vendita porta a porta e per la vendita ambulante di giornali quotidiani e periodici (L. 25 febbraio 1987, n. 67);

V1 – redditi derivanti da attività commerciali non esercitate abitualmente (ad esempio, provvigioni corrisposte per prestazioni occasionali ad agente o rappresentante di commercio, mediatore, procacciatore d’affari);

W – corrispettivi erogati nel 2018 per prestazioni relative a contratti d’appalto cui si sono resi applicabili le disposizioni contenute nell’art. 25-ter del D.P.R. n. 600 del 29 settembre 1973;

X – canoni corrisposti nel 2004 da società o enti residenti ovvero da stabili organizzazioni di società estere di cui all’art. 26-quater, comma 1, lett. a) e b) del D.P.R. 600 del 29 settembre 1973, a società o stabili organizzazioni di società, situate in altro stato membro dell’Unione Europea in presenza dei requisiti di cui al citato art. 26-quater, del D.P.R. 600 del 29 settembre 1973, per i quali è stato effettuato, nell’anno 2006, il rimborso della ritenuta ai sensi dell’art. 4 del D.Lgs. 30 maggio 2005 n. 143;

Y – canoni corrisposti dal 1° gennaio 2005 al 26 luglio 2005 da società o enti residenti ovvero da stabili organizzazioni di società estere di cui all’art. 26-quater, comma 1, lett. a) e b) del D.P.R. n. 600 del 29 settembre 1973, a società o stabili organizzazioni di società, situate in altro stato membro dell’Unione Europea in presenza dei requisiti di cui al citato art. 26-quater, del D.P.R. n. 600 del 29 settembre 1973, per i quali è stato effettuato, nell’anno 2006, il rimborso della ritenuta ai sensi dell’art. 4 del D.Lgs. 30 maggio 2005 n. 143;

ZO – titolo diverso dai precedenti.

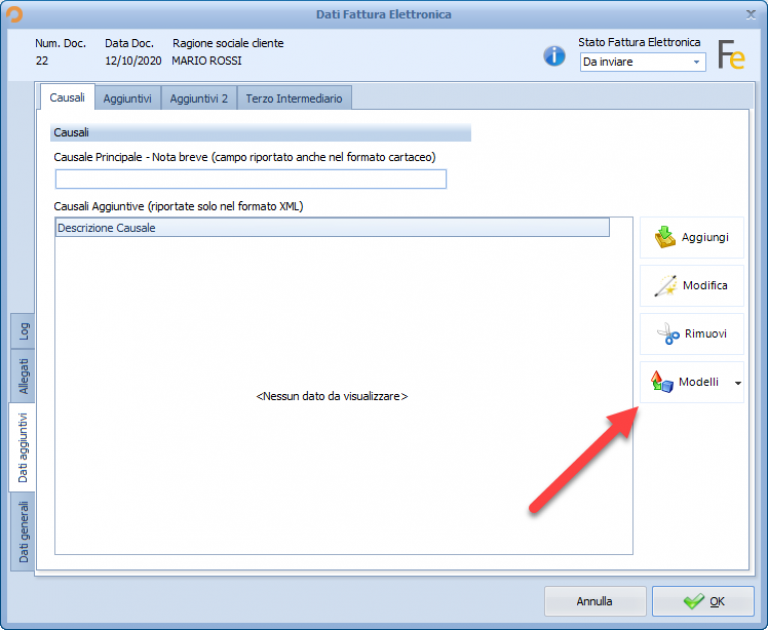

Su Planet, in “Dati Fattura Elettronica”, è stata aggiunta la possibilità di gestire le “causali suggerite” cliccando direttamente su “Modelli”.

Commenti recenti